大盘拥挤度

| 说明 |

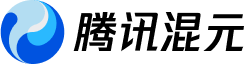

衡量市场微观结构恶化的指标,即成交额排名前5%的个股的成交额占全部A股占比创下历史极值,接近50%,预示着结构恶化,市场行情进入预警区域,或见顶,或风格发生转换。截止到2022年11月,历史上类似的情形出现过5次,市场均发生了巨大的反转,有2次市场进入牛市或维持牛市之中,且市场均发生了风格切换,分别是2008年10月和2015年1月。另三次发生了“牛转熊”现象。 |

“微观结构恶化”衡量的是市场对局部领域预期过于一致并且市场上最乐观的筹码均已入场/市场上最悲观的投资者已经离场的过程。 当前A股成交额排名前5%的个股的成交额占全部A股占比创下历史极值,历史上类似的情形出现过5次,市场均发生了巨大的反转。

股票上涨的过程是乐观预期逐步兑现和筹码逐步集中的过程。从微观结构来看,市场参与者对股票的内在价值有不同的预期,反映在交易中则是通过不同的报价来表达观点,股票交易实质是预期的交换,股价上涨同时也是乐观筹码持续集中的过程。 随着最乐观的投资者不断入场持股,其他投资者由于信息和逻辑的劣势很难比集中持筹者更加乐观,就会形成“微观结构恶化”,表现为股价对利好的反应钝化、而对利空的反应加剧。

为什么会出现市场微观结构恶化?

是理性投资者和噪音投资者在交易上的趋同引致。 金融市场交易者大致分为三类:一是理性交易者,通过研究与挖掘市场信息,获得对股票内在价值的“理性预期”,并以此为基准买卖股票; 二是噪音交易者(或者叫做非理性交易者),其交易往往不具备深度理性思考,具备羊群效应、盲目自信等特征; 三是套利者通过识别两者的差异,在市场偏离时反向操作获得无风险或者低风险收益,进一步实现“价格发现”,成为保证市场向着有效方向发展的重要一环。 正常情况下,三类交易者的天然分歧使得股票市场交易较为分散,股票的“有效”价格也在不断的交易过程中博弈形成。 但当理性交易者和噪音交易者之间的分歧减小,在交易上进一步趋同时,市场微观交易环境出现了非正常的“拥挤”状况,市场交易方向的过分一致导致部分股价偏离内在价值,即市场微观结构恶化。在市场微观结构恶化后,由于原方向过于拥挤,对手方出现“缺失”,市场往往会发生显著的反转或风格切换。

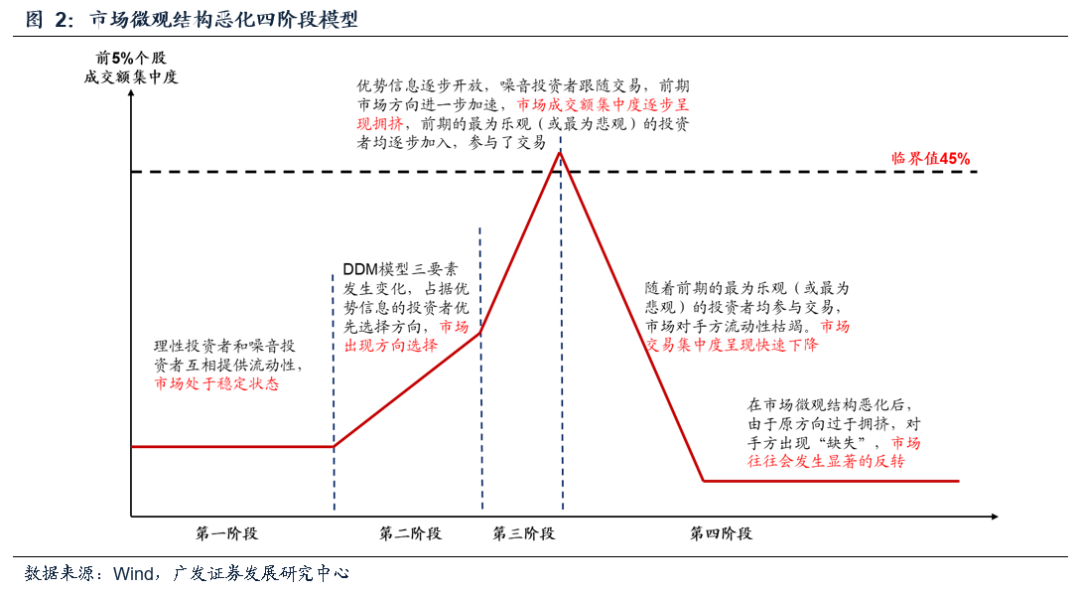

“市场微观结构恶化四阶段模型”充分阐述市场微观结构恶化时的市场微观结构演绎逻辑。

阶段一:理性投资者和噪音投资者互相提供流动性,市场处于稳定状态。 阶段二:DDM模型三要素发生变化,占据优势信息的投资者优先选择方向,市场出现方向选择(结构性上涨或下跌)。 阶段三:优势信息逐步开放,噪音投资者跟随交易,前期市场风格演绎进一步加强,市场成交额集中度逐步拥挤,“热门股”开始形成。 阶段四:随着前期的最为乐观(或最为悲观)的投资者均参与了交易,市场交易集中度快速下降,“热门股”现象瓦解。 在市场微观结构恶化后,由于原方向过于拥挤,对手方出现“缺失”,市场往往会发生显著的反转;此时市场的方向选择取决于DDM模型是否发生显著变化。

1问:什么是微观结构恶化?

2.24我们发布《扩散升级》全市场率先提出:“市场微观结构出了问题”。“热门股”大跌的核心原因股价隐含的风险溢价过低,体现为对利空敏感,对利好钝化。 “微观结构恶化”是各类投资者在交易上的趋同引致,是拥挤交易下价格偏离基础价值的现象。

2问:什么戳破了微观结构恶化??

07年美国次贷危机发酵及监管收紧;08年全球一揽子救市及刺激政策;14年遭遇杠杆清查及宽松预期落空;18年遭遇美债利率倒挂。 外界变量戳破微观结构问题,但需要理解的是,过度归结于外力是类同“碰瓷”,微观结构自身的脆弱才是根本。

3问:微观结构恶化指标现在处于什么位置?

核心判断指标是当前市场交易筹码的集中度。辅助指标则有当前市场微观价格水平、市场微观估值水平、股价与债券相比是否不可持续、市场微观热度等指标。 当前部分核心指标回落至阈值以下,微观结构已略有改善。

4问:微观结构恶化会终结牛市吗?

过去4轮微观结构恶化/拐点并不一定会终结牛市。短期来看,当前DDM三因素都未明显恶化, A股仅是局部过热而非全面高估,更多指向“风格切换”,微观结构恶化不会马上终结牛市。 中期来看,主要取决于流动性环境,如果流动性环境显著收紧,A股微观结构恶化会导致市场“牛转熊”。

5问:微观结构恶化会带来风格切换吗?

一般都会带来大小盘风格和价值成长风格的切换。经验规律贴现率上行驱动风格转向价值,贴现率下行驱动风格转向成长股。本轮如果中国央行货币政策紧一点,小盘价值会表现更好;松一点就偏向于小盘成长。紧信用前期更有利于小盘价值,紧信用中后期更有利于小盘成长。

6问:微观结构修正大致需要几个阶段?

前两个阶段存在共性:先估值挤压(1.5-2个月,估值下修至均值+1X,跌幅10%-30%);后超跌反弹(1-2个月,股价大致收复跌幅的一半)。阶段三出现分化:若盈利预测Miss,业绩与估值双杀;若盈利最终经受考验,相对股价/估值平稳。

7问:微观结构修正前后,市场选股特征如何变化?

在测试了市值、盈利、盈利预期、盈利稳定性、现金流、杠杆率、估值等10+个因子后,我们发现:①微观结构修正前后,市值特征始终显著,并且由大向小切换,对后期行情有较强指引。②前后盈利特征从稳定高ROE逐步向即期高盈利增速转换。③微观结构修正后期,低“PEG” ,即低估值低增速或短期业绩可大幅消化估值的公司具备比较优势。

8问:如何衡量微观结构调整完毕?

历史上微观结构调整各阶段主要特征:(1)第二阶段:前5%成交额集中度回落至42%及以下;(2)第三阶段:指标回落至33%及以下;(3)调整完毕:指标回落至28%及以下。当前主要微观结构指标略有缓解,开启反弹。

| 日期 | 收盘价 | 成交额排名前5%的个股的成交额(亿元) | 全部A股成交额(亿元) | 拥挤度(%) |

|---|---|---|---|---|

| 2025-12-04 | 3875.79 | 6609.00 | 15616.65 | 42.32 |

| 2025-12-03 | 3878.00 | 7126.82 | 16835.56 | 42.33 |

| 2025-12-02 | 3897.71 | 6752.07 | 16072.67 | 42.01 |

| 2025-12-01 | 3914.01 | 7897.28 | 18894.49 | 41.80 |

| 2025-11-28 | 3888.60 | 6706.69 | 15977.31 | 41.98 |

| 2025-11-27 | 3875.26 | 7673.27 | 17231.72 | 44.53 |

| 2025-11-26 | 3864.18 | 7973.58 | 17971.90 | 44.37 |

| 2025-11-25 | 3870.02 | 7750.23 | 18261.69 | 42.44 |

| 2025-11-24 | 3836.77 | 7312.46 | 17403.50 | 42.02 |

| 2025-11-21 | 3834.89 | 7815.34 | 19835.99 | 39.40 |

| 2025-11-20 | 3931.05 | 7292.68 | 17226.35 | 42.33 |

| 2025-11-19 | 3946.74 | 7091.75 | 17426.66 | 40.69 |

| 2025-11-18 | 3939.81 | 8071.87 | 19459.59 | 41.48 |

| 2025-11-17 | 3972.03 | 7629.20 | 19303.21 | 39.52 |

| 2025-11-14 | 3990.49 | 7777.28 | 19803.82 | 39.27 |

| 2025-11-13 | 4029.50 | 8568.40 | 20656.81 | 41.48 |

| 2025-11-12 | 4000.14 | 8013.06 | 19648.13 | 40.78 |

| 2025-11-11 | 4002.76 | 8167.27 | 20138.85 | 40.55 |

| 2025-11-10 | 4018.60 | 9302.94 | 21943.71 | 42.39 |

| 2025-11-07 | 3997.56 | 8412.30 | 20202.05 | 41.64 |

| 2025-11-06 | 4007.76 | 8891.24 | 20759.04 | 42.83 |

| 2025-11-05 | 3969.25 | 7740.37 | 18943.40 | 40.86 |

| 2025-11-04 | 3960.19 | 7924.71 | 19383.95 | 40.88 |

| 2025-11-03 | 3976.52 | 8733.29 | 21329.04 | 40.95 |

| 2025-10-31 | 3954.79 | 10178.95 | 23498.13 | 43.32 |

| 2025-10-30 | 3986.90 | 11077.89 | 24642.94 | 44.95 |

| 2025-10-29 | 4016.33 | 10299.59 | 22906.74 | 44.96 |

| 2025-10-28 | 3988.22 | 9662.61 | 21653.07 | 44.62 |

| 2025-10-27 | 3996.94 | 10679.94 | 23565.89 | 45.32 |

| 2025-10-24 | 3950.31 | 8757.14 | 19916.17 | 43.97 |

免责声明:数据相关栏目所收集数据,均来自第三方个人或企业公开数据以及国家统计网站公开发布数据,数据由计算机技术自动收集更新再由作者校验,作者将尽力校验,但不能保证数据的完全准确。 阅读本栏目的用户必须明白,图表所示结果或标示仅供学习参考使用,均不构成交易依据。任何据此进行交易等行为,而引致的任何损害后果,本站概不负责。